长租公寓第二股赴美上市:开盘即破发,华尔街不买蛋壳的“科技故事”?

TengNews财经网 发布时间:2020-01-18 11:03 所属栏目:[创新] 热度:℃

文 | 晨曦 Ellie 开浩

编辑 | 李晓丽

在市场的偏见中,蛋壳公寓还是上市了。

北京时间2020年1月17日晚,蛋壳公寓(DNK)正式登陆纽交所,发行价13.5美元, 随后下跌3.7%,截至发稿前,市值23.9亿美元。

流血、亏损、政策风险……这是人们对于长租行业的刻板印象。又因为青客上市表现不佳,业内人对于蛋壳没有太多期待。

果然,蛋壳没有创造惊喜,开盘就破发。但不是所有人都看衰这个行业。

有种声音在行业里其实是主流:长远来看,长租市场想象力无限。

在长期主义者的视野里,蛋壳此刻的表现被弱化了。愉悦资本,在看到蛋壳今夜登陆二级市场的表现后,站出来实力撑腰——别慌。

“几亿年轻人有住房的需求,只要服务好、质量过硬,我们对蛋壳还是充满着期待,市场波动、股价涨跌,都很正常。涨跌对我们没什么大的关系。”愉悦资本创始人刘二海早在2016年就开始接触蛋壳。

为什么流血依旧要上市?长租公寓选手们图什么?

房东东公寓学院创始人全雳对投中网-PropTech研习社这么分析:无论是青客还是蛋壳,都是属于品牌公寓抢跑上市。投资机构是推动青客和蛋壳的关键点,机构的资金是有封闭期限的。

比如某风险投资机构旗下Y基金,2013年到2021年,8年封闭期,那么到了2021年基金要进行清算,也意味着该基金旗下的资产都要清盘变现。一般基金会提前一年进行陆续变现。

另一方面,上市虽不是万能的护身符,但至少蛋壳们为自己开辟了一条源源不断的融资路。

接下来,蛋壳公寓在二级市场能有怎样的表现,取决于二级市场投资者的认知,取决于蛋壳的基因,更取决于机构投资者对蛋壳的信心。

关注微信公号PropTech研习社,回复关键词“蛋壳”,即可获取中英文两版招股书。

市场的偏见

蛋壳背负的行业偏见是什么?

从8000间到43.3万间,成立4年,蛋壳公寓的规模增长约166倍,市占率2%。仅从房间总数来看,蛋壳拥有的房间数将近青客公寓的2倍。

但在上市之前,蛋壳还是为整体规模突击了一把。

蛋壳公寓招股书显示,在2019年10月、11月,蛋壳公寓新增近3万个公寓单元,做了一轮上市前的规模扩张。

扩张对于营收增长来说是有效的。

投中网-PropTech研习社制图

2017年,蛋壳公寓的营收为6.75亿元,2018年则飚升至26.75亿元,整整翻了4倍。2019年前三季度与2017年相比,翻了7.6倍。

前有瑞幸两年神速IPO,后有蛋壳三年上市,都是不盈利先上市的类型,投资机构为什么还要力挺?

对于这些进击的独角兽们来说,盈利何时提上日程?

力挺蛋壳的愉悦资本创始人刘二海称:

“对蛋壳来讲,大家倒不怀疑它能盈利,我们作为投资人也没有提过‘数量上实现什么样的超越’,但是我们对一个事一直盯的特别紧,这就是品牌。行业的评价、各种维度的考察,你的服务水平确实是顶级的,这个是我们最看中的指标。当然,规模要相当,但是不能光追求规模,同时要把服务的品牌和质量要做起来,这是长久之计,否则我觉得不会长久生存下去。”

对于长租公寓而言,规模只是一方面,入住率才是硬道理。

蛋壳公寓招股书显示,2019年蛋壳公寓入住率不断下滑,到11月底数据为77.9%。至于原因,招股书表示是由于“季节性因素以及销售和营销策略调整”。对比看,青客公寓的入住率是90%。

诸葛找房数据研究中心分析师陈霄表示,长租公寓行业的整体入住率一般在80%以上,蛋壳公寓77.9%的入住率在行业内处于较低水平。

不过,虽然蛋壳公寓的入住率不及青客公寓披露的数据,但蛋壳公寓的续约率超高。目前,蛋壳公寓租户最新的续约率为52%,业主的续约率在72%。

尽管有着行业第一的规模和高续约率,蛋壳公寓依然没办法跳出行业亏损的怪圈。

2019年前三季度,蛋壳公寓净亏25.1亿元。

从财务数据来看,蛋壳公寓的业绩并不漂亮,尤其是畸高的成本和日益增加的亏损,但蛋壳公寓却并没有因此影响跑马圈地的脚步,且在不断的烧钱,蛋壳公寓的钱究竟从哪里来?

租金贷和租户的预付款是蛋壳公寓的重要资金来源,银行借款也是蛋壳公寓的融资渠道之一。

蛋壳公寓招股书显示,从2017年到2019年前三季度,金融机构给蛋壳公寓输送的血液越来越多,这让蛋壳公寓过得相对滋润。

投中网-PropTech研习社制图

但好景不长,眼下,蛋壳公寓过去的主要融资渠道,正在被堵死。

2017年,监管部门严厉打击现金贷、套路贷;2018年,长租公寓资金链断裂,频繁暴雷,租户成为受害者,多地明确发文叫停租金贷;种种不利因素之下,如今可与长租公寓开展资金合作的金融机构已屈指可数,长租公寓融资的难度与日俱增。

此外,于2019年12月13日正式生效的《关于整顿和规范住宅租赁市场秩序的意见》规定,住宅租赁公司要确保到2022年底通过租金融资获得的付款金额不超过该公司租金收入的30%,这也在一定程度上,打破了长租公寓们无节制“圈钱”用于扩充规模的野蛮生态。

作为资深玩家,面对条条融资渠道被封死,蛋壳公寓显然不可能“坐以待毙”。在招股书中,蛋壳公寓披露了新的融资方式——供应链金融融资,不过,对于具体玩法,蛋壳公寓未做解释。

那同行如何看待蛋壳新挖掘的供应链融资渠道呢?

新起点蓝领公寓CEO孙文利认为,不管是供应链金融,还是通过银行贷款来获得资金,其实都取决于它的本质,就是利润,通过这种方式,能不能让利润额或者利润率更加高。如果解决不了这个根本问题的话,那原来可能是十个瓶子九个盖,后来变成十个瓶子,八个盖七个盖,那最后容易出大事儿。

4年以来,长租行业没有任何进化吗?

在全国众多二房东中,为什么是蛋壳会上市?蛋壳的长情投资者们到底为什么买单?

蛋壳在招股书中讲了一个科技公司的故事,如WeWork那样。对于这个科技故事,蛋壳公寓的长期投资者们非常认可。

蛋壳公寓联合创始人兼CEO高靖

蛋壳的基因

地产圈的人带着偏见觉得科技只是用来讲故事的,长租本质还是二房东的租赁赚差价逻辑。

但当所有生意起了规模,一切都会归为数字、模块和算法。

18.7天,这是蛋壳在招股书里提到基于供应链管理,他们优化后的装修工期;

700项,这是蛋壳装修的SKU,内容涉及从热水器到窗帘的各个方面;

500m*500m,这是蛋壳城市选址的基础模块;

100个,这是蛋壳选址的字段;

95%,这是蛋壳自动定价系统的准确率;

5万套,这是蛋壳可以同时翻新的公寓数字。

假如带着地产圈的偏见看,我们可以说为了获得更高的估值,蛋壳讲了一个科技感十足的商业故事。

为了塑造科技公司形象,蛋壳公寓研发了一套AI决策引擎——蛋壳大脑(Danke Brain)。蛋壳公寓声称,即使是与经验丰富的房地产经纪人也无法与Danke Brain相比。

Danke Brain与业务流程每个步骤的交互

(来源:招股书)

蛋壳公寓数字城市系统

(来源:招股书)

蛋壳公寓装修陈设流程管理系统

(来源:招股书)

但如果去掉偏见,站在规模化管理的角度,结合创始人团队大部分出自糯米网的基因来看,蛋壳的基因或许真的有技术。

仅从技术人员占比来说,这个科技故事要比WeWork讲得好。

686人,这是蛋壳技术人员的在职人数,对比来看,WeWork1000工程师在12500人中占比8%,而蛋壳这近700工程师人员占比高达13%。

从财务数据上也能看见蛋壳公寓对技术研发的支持。2019年前10月,蛋壳公寓的技术和产品开发费用为1740万人民币,比2018年同期增长了112%,原因是扩大了技术团队。此外,蛋壳公寓IPO募资额的三成(约4000万美元)也将用于技术研发。

蛋壳的新故事能给资本继续加持的信心吗?科技故事背后是否意味着“二房东”的生意要从重转轻,彻底玩些平台和技术的事?

刘二海把这个问题看得相对清楚,“从投资人角度来讲,我们从A轮开始到现在,是长线投资人,我们没想着短期赶紧炒一把赚点钱就走,我们用发展的眼光看长租这个事情。轻重并不可怕,但是如果早期没有耐得烦做那些笨功夫、苦功夫,幻想上来就是轻模式,一无品牌,二无数据,三无管理经验,四无成功案例,你凭什么呢?”

流血上市的蛋壳无疑是幸运的,身处在一个长期的赛道里,经受着阵痛式的考验,最恐怖的莫过于资本突然撒手。

蛋壳的身后,资本是长情的。

蛋壳公寓创始团队

资本的信心

蛋壳公寓高级管理层和机构持股情况

(来源:招股书)

根据蛋壳招股书,从高管持股比例来看,蛋壳公寓全体董事及高级管理人员持股比例接近50%;其中,持股比例最高的是愉悦资本合伙人刘二海,持股比例为15.7%,超过了沈博阳、高靖和崔岩三位高管,此外,来自华登国际董事总经理李文飚也持有10.4%的股份。

愉悦资本属于与蛋壳公寓一路陪跑的创投机构,于2017年便对蛋壳公寓进行了数额不菲的投资。

从机构持股比例来看,蛋壳公寓投资机构持股比例超过70%。具体来看,老虎全球基金持股20%,是蛋壳公寓最大的外部股东,愉悦资本持股15.7%,华登资本持股10.4%,CMC 资本持股为9.4%,蚂蚁金服持股为7.8%,春华资本持股为6.9%。

相较第一家上市的长租公寓青客公寓,蛋壳公寓的投资机构持股比例远远高于前者。

“我记得问过高靖,公司为什么叫蛋壳呢?是希望为每个身处异乡的人都提供一个温暖的“壳”,孵出自己的梦想。”4年前,愉悦资本在海量长租选手中挑中了蛋壳,此后一路陪跑,直至蛋壳今日成功赴美上市。

为什么选蛋壳?

愉悦资本创始人刘二海这样跟投中网-PropTech研习社回忆他选择蛋壳的经历:

2016年下半年某个时候,沈博阳跟我说他投了蛋壳的天使。但即使到见高靖之前,我都是比较纠结的:8000间,太少了,行业中8000间的多了。但公司的数据给了我的信心,蛋壳当时的8000间房有很多都在北京,其实这很不容易。

为什么呢?因为另一家长租公寓的大本营在北京——当时两家差距太远了,我估计得至少有20倍。

别人势力很大的情况下,高靖依然敢闯进来,而且还做得不错,这说明他敢打仗、也会打仗,也说明长租这个行当还可能不是一家能够独大,不是赢者通吃。

这时候,我又了解到高靖和我们途虎养车的CEO陈敏曾经是老同事,陈敏评价“高靖非常能干,很多方面都非常优秀”,陈敏的话又增强了我的信心。这样,我约高靖来公司聊一聊。

于是就有了愉悦资本如今陪同蛋壳在纽交所敲钟的一幕。

蛋壳公寓创始人高靖与愉悦资本创始人刘二海

不光愉悦长情追随蛋壳,元璟资本也是蛋壳连续投资机构。

2018年,元璟资本连续投资蛋壳公寓B轮及B+轮,也持续帮助其协同产业及行业资源,推动了蛋壳公寓与蚂蚁金服等行业巨头的战略合作。作为蛋壳公寓的股东之一,元璟一路见证蛋壳公寓成长为目前中国最大的独立品牌长租公寓运营商。

元璟资本合伙人陈洪亮表示,“热烈祝贺元璟 Family 企业蛋壳公寓赴美上市,我们一路见证着高靖和整个管理团队不断学习、不断奔跑的规划和执行能力,也相信蛋壳能够继续伴随着中国长租公寓的持续繁荣而继续成长。”

陈洪亮认为,中国租房市场潜力巨大、增长迅速,在政府租售并举的宏观指引下,中国长租公寓的市场空间非常可观。

“我们看好传统住宅租赁行业存在的一些弊病有值得被深刻改造的巨大机会。蛋壳公寓在这几年的发展中,通过深耕数据能力和AI系统,独特性地用技术赋能的方式实现了业内领先的精细化运营,同时满足了房东的“甩手掌柜”、租客的“拎包入住”,在供需两端构建出“新租赁”模型, 并实现了快速向新城市拓展。”

蛋壳之后,长租行业还有选手有勇气冲击第三股吗?

“2020年我觉得公寓企业还是会比较困难,风险还是比较大。原来的暴雷风险主要是一些小企业,现在看大的企业风险也比较大,这是大概目前的状况。上市可能是一个短期内解决资金流的问题,但是估值都不会太高,上市期的压力也比较大。

目前市面上融资也不一定会很容易,这是目前的大概状况。但是未来我觉得机会还是比较多的,长期向好,短期大家都要通渡过这一段艰难的时期,第一是消化过量的供给,第二是消化全面的杠杆,这个都需要时间。”

一位不愿具名的资深业内人士指出,蛋壳们最需要的是时间。

-

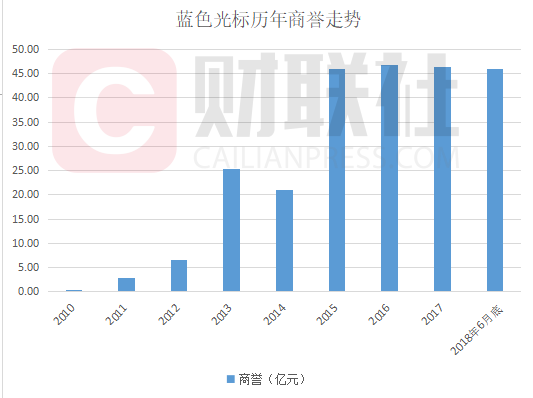

09月19日蓝色光标资金紧张:毛利率暴跌近八成

-

10月31日Facebook第三季度营收137亿美元:净利同比

-

10月31日百度第三季度营收282亿元 净利润同比增

-

09月18日传腾讯酝酿组织架构调整 集团回应:不予

-

07月18日百度外卖代理商聚集维权 百度:所求于法

全站头条

-

汽车智能制造行业竞争激烈 赛赫智能品牌

2019年12月27日,赛赫智能设……

汽车智能制造行业竞争激烈 赛赫智能品牌

2019年12月27日,赛赫智能设……

-

区块链电子发票非接触式用票,解决疫情

春节后复工的企业遇到了……

区块链电子发票非接触式用票,解决疫情

春节后复工的企业遇到了……

-

Uber美股盘前涨逾8% 第四季度净利润亏损

2月7日下午消息,Uber美股……

Uber美股盘前涨逾8% 第四季度净利润亏损

2月7日下午消息,Uber美股……

-

全民皆“宅”促云业务增长,数字化转型

香港,2020年2月7日-(亚太商……

全民皆“宅”促云业务增长,数字化转型

香港,2020年2月7日-(亚太商……

-

超120亿!企业捐资捐物最新榜单来了:

超120亿!企业捐资捐物最……

超120亿!企业捐资捐物最新榜单来了:

超120亿!企业捐资捐物最……